Nel trading automatico come negli investimenti, la comprensione della correlazione è fondamentale per fare questa attività in maniera professionale, rischiando di meno e potenzialmente guadagno di più.

Cos’è la correlazione?

Si tratta di una misura statistica che indica il grado di relazione tra due variabili finanziarie, come ad esempio i prezzi di due diversi asset. Questa relazione è quantificata attraverso un coefficiente di correlazione, che varia da -1 a +1.

- Un valore di +1 denota una correlazione positiva perfetta, dove i prezzi degli asset si muovono in parallelo, come fossero la stessa entità.

- Al contrario, un coefficiente di -1 indica una correlazione negativa perfetta, dove i prezzi si muovono in direzioni opposte.

- Un coefficiente pari a 0, invece, è quello che ogni trader e investitore professionista cerca nel suo portafoglio: infatti suggerisce l’assenza di qualsiasi correlazione diretta, indicando che i movimenti di prezzo degli asset sono completamente indipendenti l’uno dall’altro.

Quando Usare la Correlazione

Portafogli di Trading Systems

Nel contesto dei trading systems automatici, utilizzare asset con diversi livelli di correlazione può migliorare l’efficacia e la resilienza del sistema. Strategie che includono asset decorrelati possono ridurre il drawdown e migliorare il rapporto di Sharpe del portafoglio. Questo permette di mantenere una performance più consistente anche in periodi di turbolenza del mercato.

Apertura di Operazioni su Sottostanti Correlati, Decorellati o Inversamente Correlati

La correlazione gioca un ruolo fondamentale anche nell’apertura di operazioni. Comprendere come diversi asset si muovono l’uno rispetto all’altro può portare a strategie di trading più informate. Ad esempio, un trader potrebbe aprire posizioni su coppie di asset correlati per sfruttare movimenti di mercato temporaneamente disallineati (pair trading) o su asset inversamente correlati per strategie di hedging. Allo stesso modo, può decidere di evitare operazioni su asset troppo strettamente correlati per ridurre il rischio di esposizione concentrata.

In sintesi, la correlazione non è solo uno strumento di analisi, ma può essere un componente attivo della strategia di trading e investimento, fondamentale per gestire il rischio e sfruttare le dinamiche di mercato a proprio vantaggio.

La variabile tempo (Timeframe) nella correlazione

Impatto del Timeframe sulla Correlazione

La correlazione tra diversi strumenti finanziari può variare significativamente in base al timeframe considerato. Questo significa che, a seconda del periodo di tempo analizzato (giornaliero, settimanale, mensile, annuale), le relazioni di correlazione tra asset possono mostrare tendenze diverse. È cruciale tenere in mente questa variabilità quando si analizzano le correlazioni per prendere decisioni di investimento o di trading.

Perché il Timeframe è Rilevante?

- Variazioni a Breve Termine vs. Lungo Termine: Su timeframes brevi, come quelli intraday o giornalieri, gli asset possono mostrare correlazioni fluttuanti a causa di eventi di mercato specifici o volatilità a breve termine.

Invece, su timeframes più lunghi, come quelli giornalieri, settimanali, mensili le correlazioni tendono a stabilizzarsi, riflettendo le tendenze di fondo e le relazioni a lungo termine tra gli asset. - Adattamento alla Strategia di Trading: Trader e investitori devono scegliere il timeframe di riferimento in base alla loro strategia.

Per esempio, un trader intraday potrebbe concentrarsi su correlazioni giornaliere, mentre un investitore a lungo termine potrebbe essere più interessato alle correlazioni su base mensile. - Analisi Accurata del Rischio: Comprendere come la correlazione cambia in base al timeframe aiuta a valutare meglio il rischio e a diversificare il portafoglio in modo efficace.

La correlazione in un breve periodo potrebbe non rappresentare adeguatamente il rischio a lungo termine di un portafoglio.

Come Calcolare la Correlazione Velocemente in 3 Step con Python

Utilizzo di Google Colab

Google Colab è un ambiente di sviluppo basato su cloud che permette di scrivere e eseguire codice Python.

Per iniziare, visita il sito di Google Colab, effettua l’accesso con il tuo account Google e crea un nuovo notebook cliccando su “File” e poi “Nuovo notebook”.

Oppure puoi cliccare direttamente nel pulsante qui sotto di colore blu (Open in Colab).

Questo ti fornirà un ambiente pronto per la programmazione, senza la necessità di configurazioni complesse.

Codice:

Il codice fornito è un esempio di come utilizzare Python, una popolare lingua di programmazione nel mondo fintech, per analizzare le correlazioni finanziarie tra diversi asset come azioni, criptovalute e materie prime.

Questo processo è suddiviso in vari passaggi:

- Importazione delle Librerie: Utilizziamo librerie specializzate come ‘pandas’ per la manipolazione dei dati, ‘datetime’ per gestire date e orari, e ‘yfinance’ per scaricare dati finanziari da Yahoo Finance.

- Definizione del Periodo di Tempo: Impostiamo il periodo di tempo per l’analisi. Nel nostro esempio, ci concentriamo sui dati dal 1° gennaio 2015 al 1° ottobre 2023. Questo ci permette di osservare come gli asset si sono comportati in questo arco temporale.

- Selezione degli Asset: Scegliamo gli asset da analizzare, identificati dai loro ‘tickers’, che sono simboli univoci usati sui mercati finanziari. Per esempio, AAPL sta per Apple Inc., MSFT per Microsoft, e così via.

- Download dei Dati: Utilizziamo yfinance per scaricare i dati storici dei prezzi per questi asset. In particolare, ci concentriamo sui prezzi di chiusura regolata, che sono prezzi di chiusura che hanno tenuto conto di eventuali azioni aziendali come dividendi e frazionamenti azionari.

- Calcolo delle Correlazioni: Con i dati scaricati, calcoliamo la correlazione tra i vari asset. La correlazione misura come le variazioni di prezzo di un asset si muovono in relazione ad un altro. Un valore di correlazione vicino a +1 indica che due asset si muovono in modo molto simile, mentre un valore vicino a -1 suggerisce che si muovono in direzioni opposte.

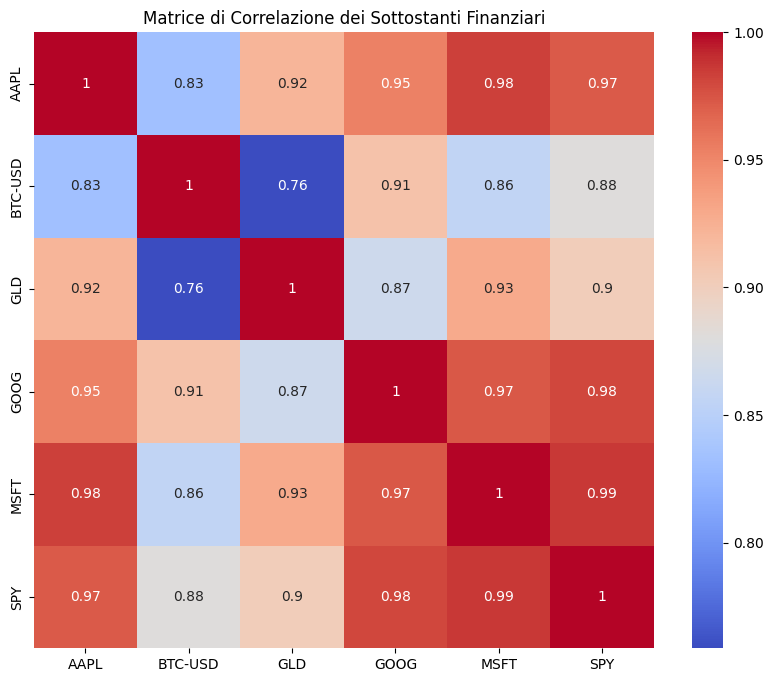

- Visualizzazione dei Risultati: Alla fine, visualizziamo una matrice di correlazione. Questa matrice offre una panoramica facile da capire delle relazioni tra i diversi asset selezionati.

Nel secondo snippet di codice abbiamo generato una heatmap per mostrare le correlazioni a livello visivo e non solo testuale:

Nell’analisi della matrice di correlazione, emerge una forte correlazione giornaliera tra AAPL (Apple Inc.) e SPY (ETF che replica l’indice S&P 500). Questo significa che se implementiamo lo stesso trading system su un timeframe giornaliero con AAPL e SPY come sottostanti, è probabile che i trade in profitto e in perdita si muovano in parallelo per entrambi gli asset.

Di conseguenza, questo comporta una duplicazione del livello di rischio associato a queste operazioni, poiché le loro performance tendono a essere strettamente interconnesse.

Uso delle Correlazioni per Fare Trading / Trading System Automatici

L’impiego delle correlazioni nei trading system automatici si basa sull’idea di sfruttare le relazioni tra vari asset per massimizzare i guadagni e ridurre i rischi.

Questa tecnica risulta essere particolarmente vantaggiosa in quei momenti in cui gli asset, solitamente correlati, presentano un intervallo temporaneo caratterizzato da un BIAS di inefficienza nella loro correlazione (per approfondimenti, vedi l’articolo dedicato alle famiglie di trading systems).

Esempio 1: Coppie di Valute nel Forex

Supponiamo di avere due coppie di valute, EUR/USD e GBP/USD, che generalmente mostrano una forte correlazione positiva. Tuttavia, a causa di eventi economici imprevisti o rilasci di dati, queste coppie possono temporaneamente decorrelarsi. Un trader potrebbe sfruttare questa situazione shortando una coppia e andando long sull’altra, aspettandosi che la correlazione normale si ristabilisca col tempo.

Esempio 2: Azioni e Indici

Consideriamo il caso di azioni di grandi aziende tecnologiche come Apple (AAPL) e l’indice NASDAQ. Se, per un breve periodo, AAPL mostra una tendenza al ribasso mentre il NASDAQ rimane stabile o in rialzo, ciò potrebbe indicare una temporanea decorrelazione. I trader possono utilizzare questa opportunità per posizionare trade contrariani, aspettandosi che la correlazione abituale tra l’azione e l’indice si ripristini.

Esempio 3: Materie Prime e Valute Correlate

Le materie prime come il petrolio sono spesso correlate con le valute dei paesi esportatori, come il dollaro canadese (CAD). Se il petrolio subisce un forte calo di prezzo ma il CAD rimane sorprendentemente stabile, potrebbe esserci una temporanea decorrelazione. In questo caso, un trader potrebbe speculare sulla ripresa della correlazione abituale tra petrolio e CAD.

In tutti questi esempi, l’uso strategico delle correlazioni in un trading system automatico può aiutare a identificare e sfruttare queste anomalie temporanee del mercato. Questo richiede un’analisi attenta e l’impiego di algoritmi avanzati per monitorare le correlazioni e identificare opportunità di trading