Uno studio pubblicato nel 2024 conferma che oltre il 90% dei trader retail è in perdita. E non per mancanza di strumenti, ma per mancanza di metodo, costanza e gestione del rischio

Lo conferma anche uno studio pubblicato nel Journal of Advanced Research in Accounting and Finance Management (2024), che ha analizzato migliaia di casi, evidenziando come la maggior parte delle perdite dipenda da scelte emotive, mancanza di un piano strutturato e scarso controllo del rischio.

Un dato allarmante, ma anche illuminante. Perché suggerisce una soluzione chiara: basarsi sulla matematica e non emozioni.

Costruire un Trading System Automatico vuol dire trasformare idee in regole codificate, eliminare l’impulsività e affidarsi a un metodo basato su dati, test e disciplina. In questo articolo scoprirai, passo dopo passo, come farlo.

Cosa Significa Trading System?

Un trading system è un insieme di regole codificate che guidano un software nel decidere quando comprare o vendere strumenti finanziari. Ogni strategia automatica di successo si basa su tre elementi:

- Segnali di ingresso

- Uscite in perdita (stop loss)

- Uscite in profitto (take profit)

Grazie a queste regole, il processo di trading diventa sistematico e privo (quasi del tutto) di influenze emotive.

Ad esempio, una strategia può prevedere l’acquisto di un asset quando il prezzo supera la media mobile a 50 giorni e la vendita quando scende sotto la media mobile a 200 giorni.

Codificando queste regole, il sistema può eseguire automaticamente le operazioni senza necessità di intervento umano.

Quali Indicatori o Pattern Utilizzare?

La scelta degli indicatori e dei pattern dipende dal tipo di asset, dal timeframe e dalla natura del sottostante. Un punto chiave da considerare è se il sottostante segue una tendenza o tende a tornare verso la media (trend-following o mean-reversion).

Esempi di indicatori e pattern:

- Medie mobili: Utili per identificare tendenze. Ad esempio, una strategia di crossover delle medie mobili potrebbe usare una media mobile a breve termine (es. 50 giorni) per individuare cambi di trend rispetto a una media mobile a lungo termine (es. 200 giorni).

- RSI (Relative Strength Index): Un indicatore di forza relativa che segnala condizioni di ipercomprato o ipervenduto. Ad esempio, l’RSI sopra 70 può indicare un’area di ipercomprato, segnalando una possibile inversione, mentre un RSI sotto 30 segnala una condizione di ipervenduto.

- Pattern candlestick: Movimenti ricorrenti basati sulle candele. Ad esempio, il pattern “engulfing” può indicare una forte inversione di tendenza, soprattutto se confermato da altri indicatori tecnici. (Approfondimento qui: Candlestick)

Inoltre, è importante ricordare che l’efficacia di un indicatore varia a seconda del mercato e del timeframe. In un mercato laterale, ad esempio, un indicatore di tendenza come le medie mobili può dare falsi segnali, mentre in un mercato con forte direzionalità potrebbe funzionare bene.

Come e Dove Trovare Idee per un Trading System?

Le idee per nuove strategie possono nascere da diverse fonti:

- Osservazione dei grafici: Analizzare i dati storici può rivelare pattern nascosti. Utilizzare strumenti come TradingView può essere utile per esplorare questi pattern visivamente.

- Forum e community online: Risorse come Stack Exchange o i sottogruppi di Reddit dedicati al trading sono luoghi dove i trader condividono idee e strategie.

- Libri e articoli: La lettura di materiale tecnico, come “Trading Systems” di Emilio Tomasini, può fornire nuove prospettive.

- Sperimentazione: Testare diverse varianti di una strategia attraverso backtest e simulazioni in demo. Ad esempio, una semplice strategia basata su RSI può essere modificata aggiungendo un filtro basato su medie mobili per migliorare la precisione dei segnali.

Tutte le Strategie Sono Automatizzabili?

Non tutte le strategie sono adatte all’automazione.

Strategie discrezionali, che richiedono valutazioni soggettive, sono difficili da automatizzare.

Tuttavia, le strategie con regole tecniche chiare sono molto più facili da codificare. Ad esempio, una strategia di breakout di un livello di resistenza ben definito può essere facilmente codificata, mentre una strategia che richiede di valutare l’umore del mercato o l’analisi fondamentale potrebbe essere più complessa.

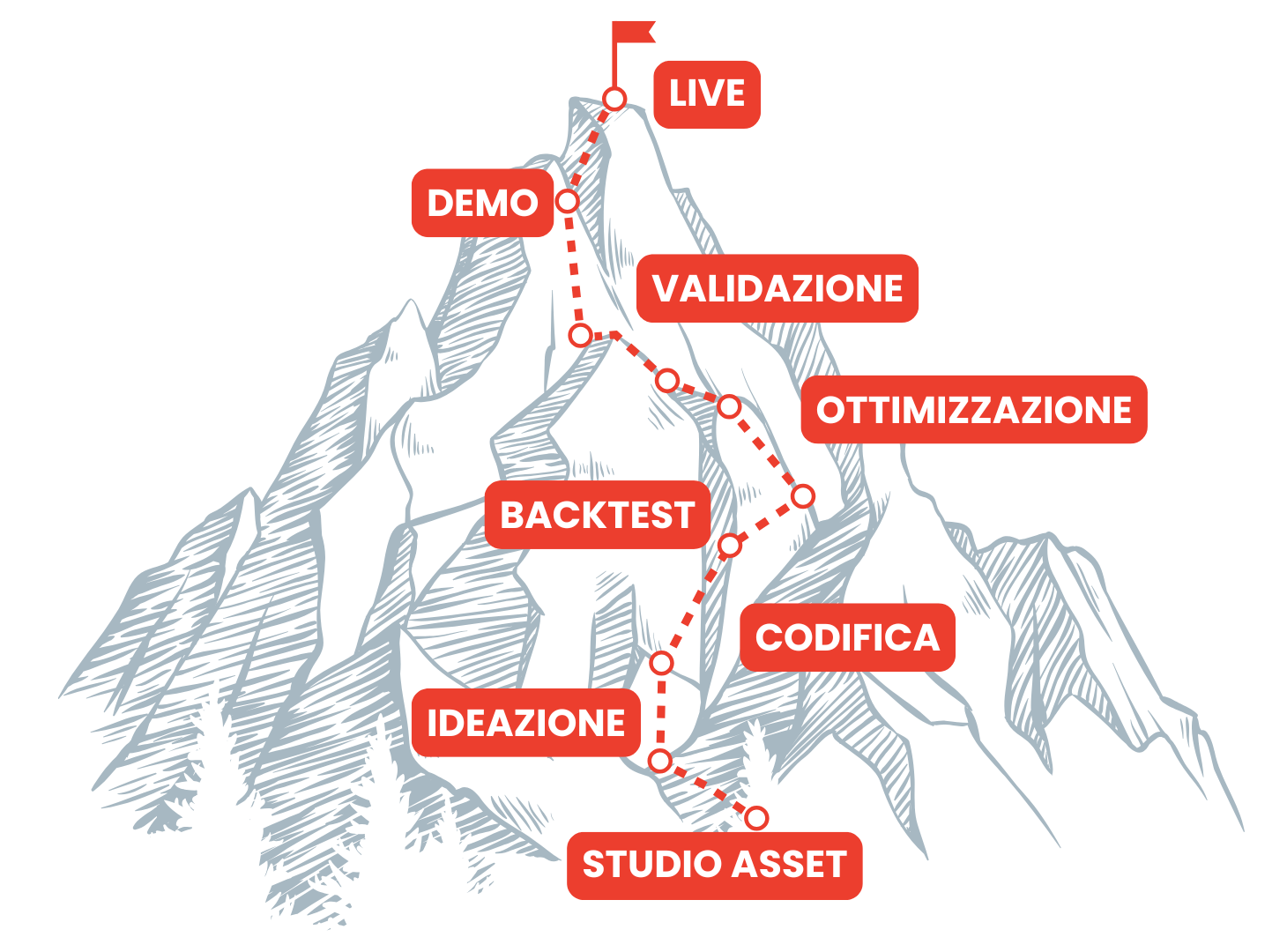

I Passaggi per Costruire un Trading System

1. Analisi dell’Asset

Ogni strategia nasce dalla conoscenza dell’asset su cui si vuole operare.

Significa studiarne il comportamento, le caratteristiche, i “ritmi naturali”. Alcuni asset tendono a seguire lunghi trend, altri rimbalzano attorno a un valore medio.

Domande utili:

- Il titolo segue un trend o torna verso la media?

- Esistono stagionalità o bias ricorrenti?

- Quanto è volatile? Che range di prezzo copre in media?

Strumenti come TradingView o Excel ti aiutano a iniziare l’analisi.

2. Ideazione della Strategia

Ora è il momento di osservare, esplorare e pensare in modo creativo.

Sfoglia i grafici storici, confronta indicatori, prendi nota di pattern che si ripetono. Magari noti che quando l’RSI scende sotto 30 in un mercato direzionale, spesso segue un rimbalzo. Bene: questa è una ipotesi di strategia.

Puoi anche:

- Leggere libri tecnici

- Partecipare a community online

- Esplorare dati storici per cercare anomalie statistiche

L’obiettivo? Trovare regole semplici, chiare e testabili.

3. Codifica della Strategia

Trasformare un’idea in codice è il passaggio che distingue il trader sistematico dal sognatore.

Fortunatamente oggi esistono strumenti che semplificano molto questo step:

- MultiCharts e Tradestation usano EasyLanguage: bastano poche righe per scrivere una strategia.

- Metatrader usa MQL, più potente ma anche più tecnico.

- Python offre flessibilità massima, specialmente per chi ha un background da sviluppatore.

Scegli il linguaggio che ti fa sentire più a tuo agio, ma non saltare questo step. Scrivere le regole ti obbliga a pensare in modo oggettivo.

4. Backtest della Strategia

Qui si inizia a ragionare seriamente. Il backtest serve a rispondere a una domanda semplice:

“Se avessi applicato questa strategia negli ultimi 5-10 anni, cosa sarebbe successo?”

Non basta guardare i profitti. Devi valutare:

- Quanti trade ha fatto?

- Quanto ha rischiato per ogni operazione?

- Qual è stato il drawdown massimo?

- Qual è il rapporto rischio/rendimento (Sharpe Ratio)?

Assicurati che i dati coprano più fasi di mercato (rialzista, ribassista, laterale). E occhio ai bias: evita di testare solo su un periodo troppo favorevole.

5. Ottimizzazione (senza Overfitting)

L’ottimizzazione è utile, ma pericolosa.

Molti trader cadono nella trappola dell’overfitting: costruiscono strategie perfette sul passato… ma che crollano nel futuro.

Come evitarlo:

- Usa la cross-validation: dividi i dati in più blocchi e testa su periodi differenti.

- Applica la walk-forward optimization, che simula il passaggio reale tra test e mercato.

- Tieni i parametri semplici. Più una strategia è complessa, più è fragile.

6. Validazione della Strategia

Una strategia non è valida solo perché funziona su Excel.

La validazione serve a dimostrare che i risultati non sono frutto del caso. Come?

- Test IS vs OOS (In Sample vs Out of Sample)

- Simulazioni Monte Carlo: generano centinaia di scenari alternativi con le stesse regole

- Analisi su mercati simili o leggermente diversi per testarne la robustezza

Solo le strategie che superano questi test meritano di andare avanti.

7. Test in Demo e Avvio Live

Dopo la teoria, la pratica.

Testa la tua strategia in demo per almeno 2-3 settimane. Osserva:

- Slippage

- Spread reali

- Ritardi o problemi nell’esecuzione

Quando tutto è stabile, vai live. Ma con cautela:

- Usa una porzione ridotta di capitale

- Monitora attentamente le differenze tra live e backtest

Non c’è vergogna nel fare piccoli passi: è così che si costruisce un sistema solido.

Le 3 “M”: Monitoraggio, Miglioramento, Manutenzione

Il lavoro non finisce con l’avvio. Un trading system va curato. Ecco come:

- Ogni settimana, controlla performance, anomalie, errori tecnici

- Ogni 1-2 mesi, rivaluta il portafoglio: aggiungi/togli strategie e mantieni quelle che stanno performando bene

Pensalo come un piccolo business automatizzato che va seguito con disciplina.

Strategy Builder: Attenzione all’Overfitting

Gli strumenti come i strategy builder consentono di testare rapidamente combinazioni di regole. Tuttavia, c’è il rischio dell’overfitting, ossia l’eccessiva ottimizzazione sui dati storici, che può portare a pessime performance su dati futuri.

Per evitare l’overfitting:

- Non “forzare” una strategia sui dati.

- Concentrati su strategie che siano coerenti con il comportamento del sottostante.

- Valuta la robustezza della strategia in condizioni di mercato differenti utilizzando tecniche di cross-validation, validazione fuori campione (OOS), e walk-forward optimization. Puoi approfondire questo argomenti cliccando qui.

Perchè funziona?

La ricerca lo dimostra: il trading quantitativo riduce drasticamente gli errori comportamentali.

Secondo lo studio pubblicato nel 2024 dal Journal of Advanced Research in Accounting and Finance Management:

- Il 90% dei trader perde per mancanza di disciplina, eccesso di fiducia o gestione emotiva

- Automatizzare le regole riduce la paura, l’avidità e l’impulsività

- Sistemi ben progettati offrono maggiore controllo sul rischio e stabilità nei risultati

Il trading automatico non è la scorciatoia. È il metodo.

Conclusione

Costruire un Trading System Automatico richiede metodo, tempo e consapevolezza. Ma è una delle poche strade che può portarti a risultati duraturi.

Non serve essere un genio. Serve un processo replicabile e scientifico.